想要在日本進行房地產投資的話,事先認識相關稅金非常重要!如果不清楚房地產的相關稅務,不僅無法準確估算投資不動產時的持有成本,還有可能因為被追繳課稅,或不知如何節稅而支付更多不必要的費用。因此,通過加深對稅金的理解,不僅可以妥善管理自己的資金,還可以掌握稅金的節稅方法。

這篇文章會為日本房地產投資的初學者,介紹日本買房賣房時所需的稅金、如何計算和節稅的方法,一起來入門學習吧!

延伸閱讀:

⇒⇒ 日本買房租屋常見專業術語、注意事項詳細解說– 什麼是新耐震基準?怎麼查是不是凶宅?

⇒⇒ 日本買房投資就可以拿經營管理簽證嗎?跟投資移民簽證有什麼不同?多久可以拿到永住權?

⇒⇒ 日本買房經驗分享–11大基本必知重點及易忽略陷阱~怎麼查詢是不是凶宅?地盤穩不穩固?

文章目錄

日本房地產投資的8種相關稅金

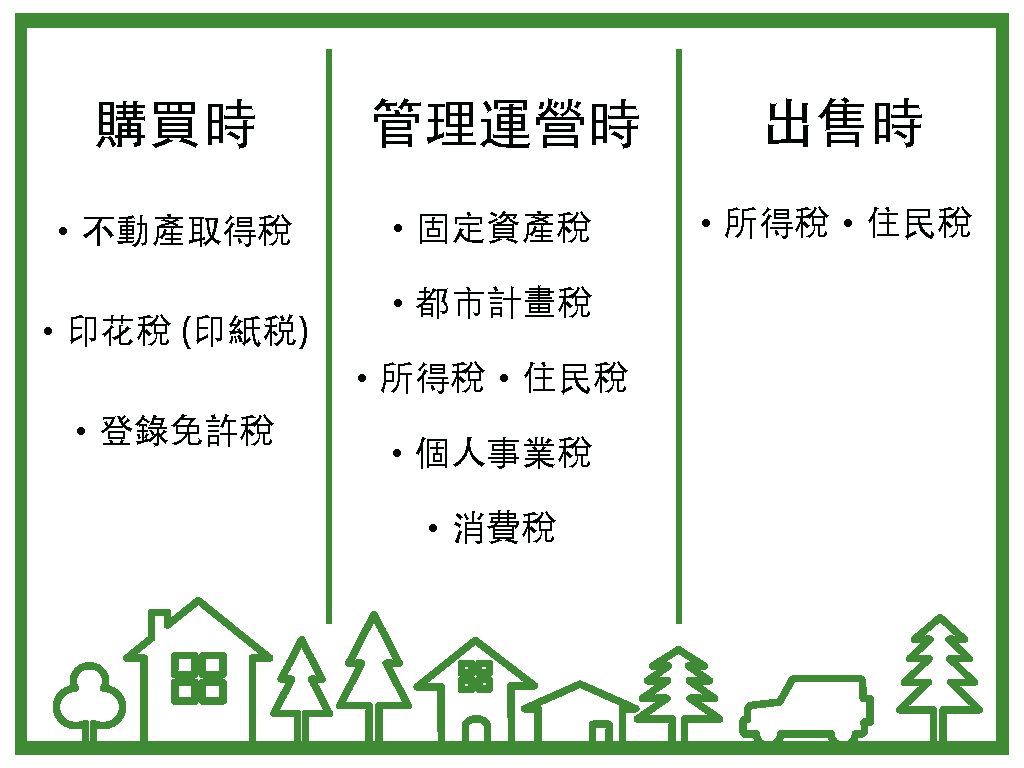

投資日本房地產什麼時候需要繳稅?可大致分為「購買時」、「管理運營時」、「出售時」三個時機,共8種稅項。

| 時機 | 稅項 |

|---|---|

| 購買時 | 不動產取得稅 |

| 印花稅 (印紙税) | |

| 登錄免許稅 | |

| 管理運營時 | 固定資產稅・都市計畫稅 |

| 所得稅・住民稅 | |

| 個人事業稅 | |

| 消費稅 | |

| 出售時 | 所得稅・住民稅 |

這8種稅項會視乎你的投資方式而徵收,並非一定需要繳納所有稅項,例如只有經營一定規模以上公寓的人需要繳個人事業稅。以下會再逐一詳細說明。

窩日本成立日本不動產/移民的LINE討論社群了!已經超過一千人參加,快來加入討論的行列吧!有甚麼疑問可以在上面自由發問喔(LINE社群可匿名參加)

如果你有問題不方便在群裡問,也歡迎來信 a.huang@wow-japan.com 讓我解答你的疑惑~

日本房地產投資的相關稅金–購買時

購買日本房地產時會徵收3種稅項 – 不動產取得稅、印花稅、登錄免許稅。

不動產取得稅:通過購買等方式取得房地產而需要課稅,收到納稅通知書後繳納。

印花稅:在製作買賣不動產契約等時需要課稅,需要在買賣合同書等貼上印花稅票。

登錄免許稅:購買不動產後,在登記權利時需要課稅,在接受登記時向法務局提交稅金收據。

這三種購買日本不動產時會產生的相關稅金,因為依屋齡、面積大小、價格、是否自用等要素的不同,使稅率及輕減措施都有所差異,計算上相當複雜,因此提供一個粗略的速算法供大家參考。

一般來說購買日本不動產時的稅金總額,大約為購買房產價格的2.5%到5%之間。如果再加上仲介手續費的3%,則日本購買不動產時的總購屋成本約為總價的5.5%至8%。有興趣深入了解的朋友可以參考以下對這三個稅項的詳盡說明。1. 不動產取得稅

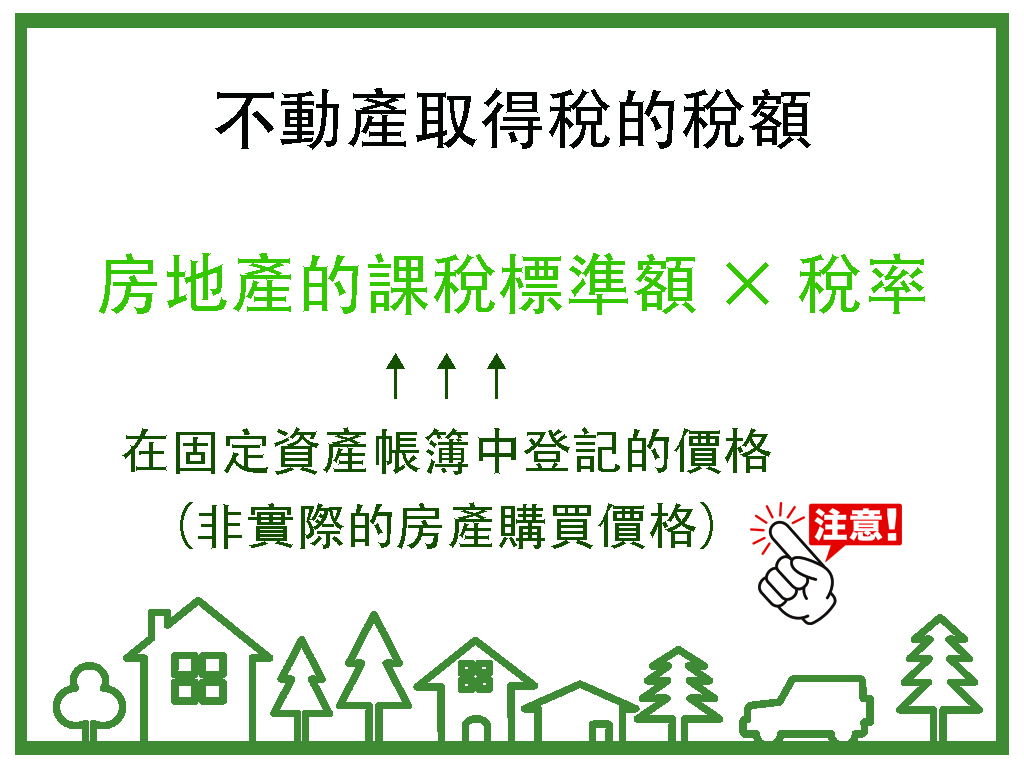

不動產取得稅是在購買土地或房屋、贈予、建築房屋等方式取得房地產時,對於取得的人所徵收的稅項。通過繼承而取得不動產的情况下不需課稅。

如果是購買房地產的話,在購買後三個月到六個月左右會從不動產所在的都道府縣政府收到「納稅通知書」。 通知書上會記載稅額,並按照指示的方式繳付。

不動產取得稅的稅額=「房地產的課稅標準額×稅率」

- 非住宅的房屋 4%

- 土地及房屋 3%(2024年3月31日為止)

請注意課稅標準額是按照在固定資產帳簿(固定資産台帳)中登記的價格(固定資產稅評價額),而非實際的房產購買價格。一般來說,固定資產稅評價額會比市價低上不少,通常土地是市價的7成,建物則是市價的5~6成。

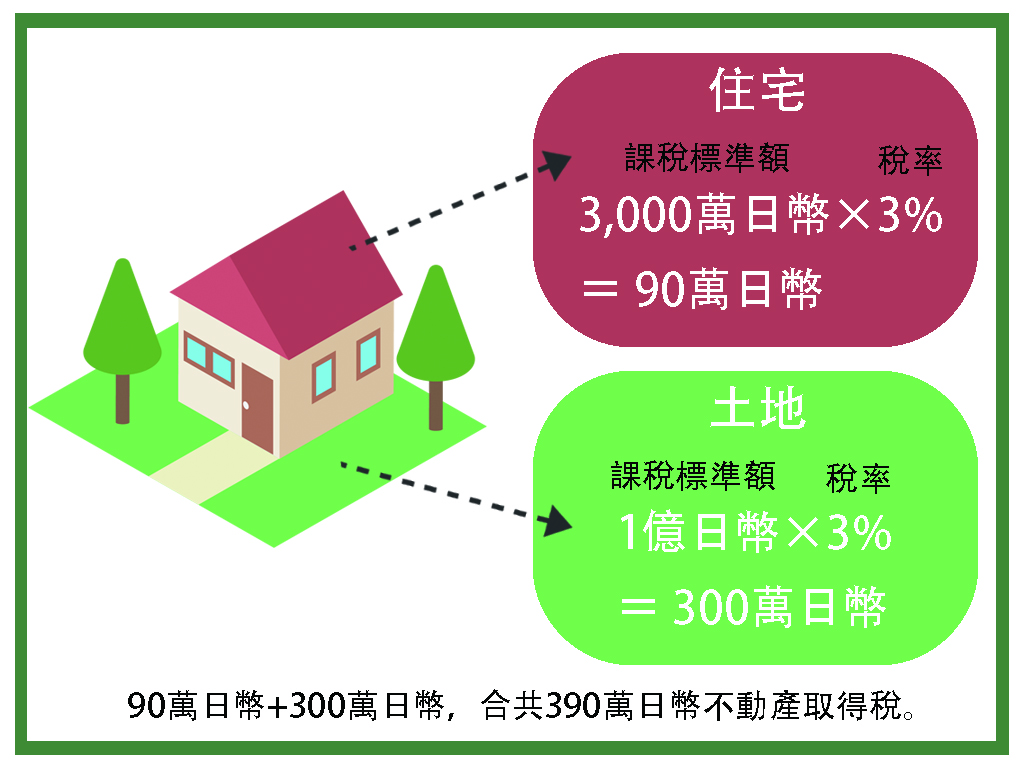

例子)購入二手公寓,土地的課稅標準額是1億日幣,而公寓的課稅標準額是3,000萬日幣

住宅:3,000萬日幣×3% = 90萬日幣

土地: 1億日幣×3% = 300萬日幣

總共390萬日幣不動產取得稅。

不動產取得稅的減輕措施

不動產取得稅的稅額是項不小的數目,但幸好還有減輕措施可以申請。

在取得住宅用地時,課稅標準為可減免一半(2024年3月31日為止),而建物也可享受最高1200萬日幣的扣除額。但因規定及計算方式相當複雜,在此就不做太多進一步的討論。

2. 印花稅

印花稅的日語是「印紙税」,是在製作一定的契約等文件時徵收的國稅。 並非所有文件都需要納稅,只限於印花稅法規定的課稅文件。

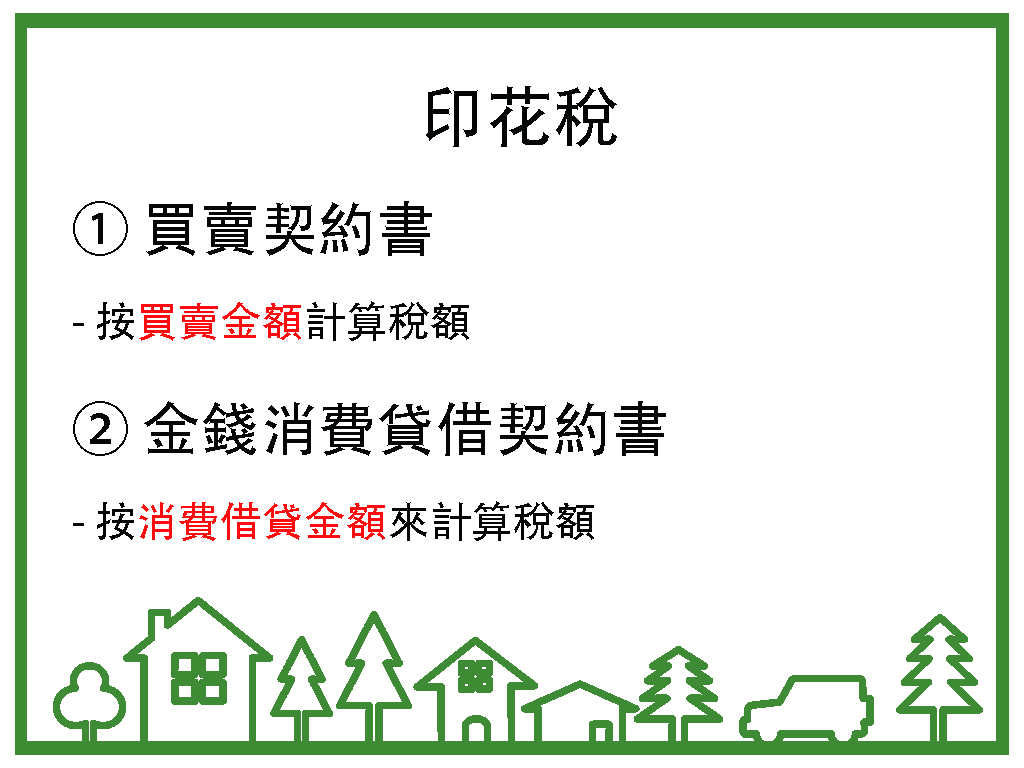

如果進行不動產投資,製作「買賣契約書」及「金錢消費貸借契約書」都需要在契約書文件上貼印花稅票(収入印紙)繳付印花稅。

註: 如果有貸款才需要「金錢消費貸借契約書」

印花稅的稅額

「買賣契約書」會按買賣金額,而「金錢消費貸借契約書」會按消費借貸金額來計算稅額。

| 契約書上的金額 | 稅額 |

| 500萬~1,000萬日幣 | 10,000日幣 |

| 1,000萬~5,000萬日幣 | 20,000日幣 |

| 5,000萬~1億日幣 | 60,000日幣 |

| 1億~5億日幣 | 100,000日幣 |

| 5億~10億日幣 | 200,000日幣 |

印花稅的減輕措施

直至2024年3月31日為止,在買賣房地產時製作的「不動産譲渡契約書」及「建設工事請負契約書」中,如記載的契約金額超過10萬日幣,印花稅的稅額可減輕為下方表格的稅額。

| 契約書上的金額 | 稅額 |

| 500萬~1,000萬日幣 | 5,000日幣 |

| 1,000萬~5,000萬日幣 | 10,000日幣 |

| 5,000萬~1億日幣 | 30,000日幣 |

| 1億~5億日幣 | 60,000日幣 |

| 5億~10億日幣 | 160,000日幣 |

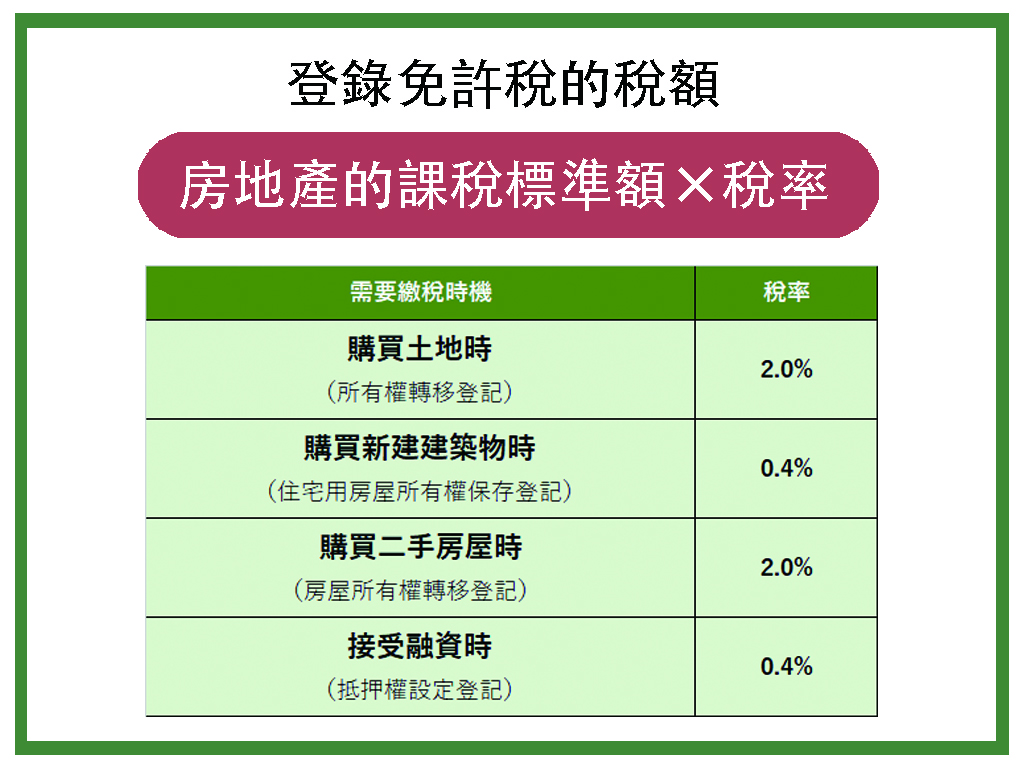

3. 登錄免許稅

登錄免許稅是購買不動產時,向法務局要求登記建物或土地所有權時需要繳納的稅。稅率則是依照登記時的種類而有所不同。

值得注意的是,如果有房屋貸款時,因為必須向融資的金融機關設定建物及土地的抵押權,因此也需要另外花一筆登錄免許稅。

登錄免許稅的稅額=「房地產的課稅標準額×稅率」

就和不動產取得稅一樣,會使用固定資產稅課稅台帳中的價格(固定資産税評価額)來計算稅額,而非實際的交易價格。然而如果是新建建物,因為尚未有固定資産税評価額,因此由法務局認定的價格作為課稅標準額。

登記時的登錄免許稅的稅率如下:

- 購買土地時(所有權轉移登記) …2.0%

- 購買新建建築物時(住宅用房屋所有權保存登記) …0.4%

- 購買二手房屋時(房屋所有權轉移登記) …2.0%

- 接受融資時(抵押權設定登記) …0.4%

要瞭解固定資產稅估價額,必須準備「固定資產估價證明書」或「課稅明細表」。 每年4月左右,在收到固定資產稅的納稅通知書時,也會一起收到課稅明細表。 也可以前往市政役或市稅事務所申請發行固定資產評估證明書。

另外要注意的是,在註冊抵押權設定時,課稅標準額不是按固定資產稅評價額,而是借款的金額。

登錄免許稅的減輕措施

登錄免許稅也有各種可以減輕稅額的措施。

土地:進行買賣登記時,稅率為2.0%⇒1.5%。(2023年3月31日為止)

建築物:如果是自己居住用的建築物可享受輕减稅率。

日本房地產投資的相關稅金–管理運營時

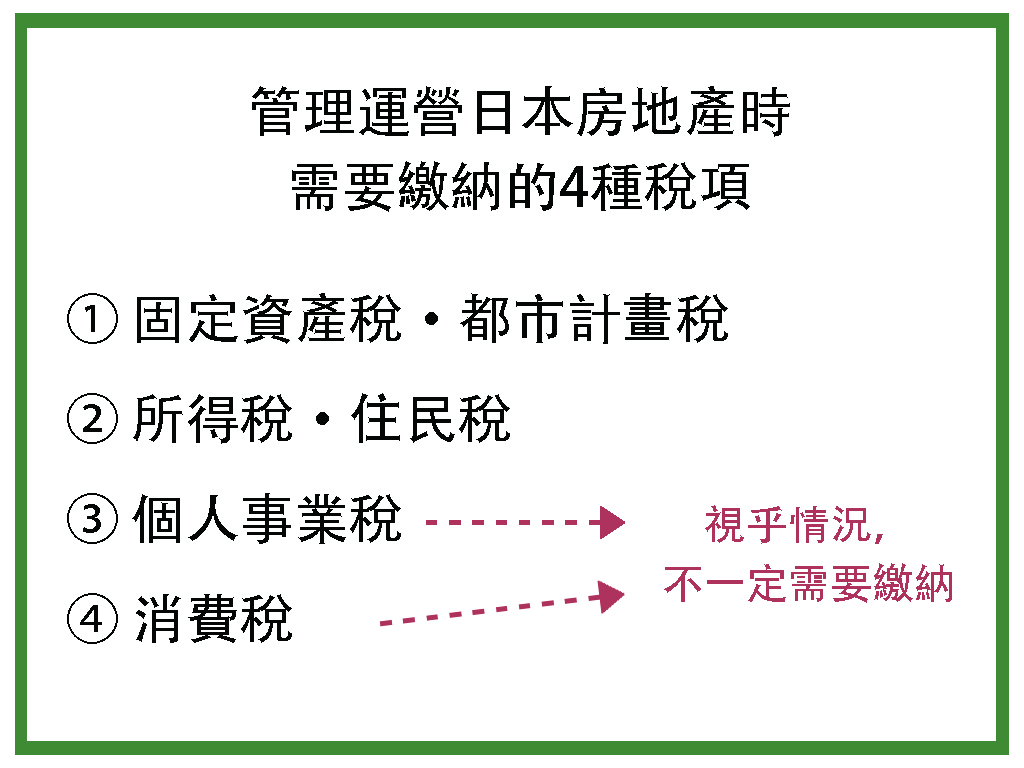

如果在日本進行不動產投資,管理運作時每年大致需要繳交固定資產稅・都市計畫稅、所得稅・居民稅、個人事業稅、消費稅共4種稅項。不過,在一些情況下,可不用繳居民稅、個人事業稅、消費稅,以下會詳細說明。

4. 固定資產稅・都市計畫稅

固定資產稅·都市計畫稅是擁有建物和土地的人需要支付的稅項。除了稅率以外,兩個稅幾乎相同,所以通常會兩者一起徵收,簡稱為「固都稅」。

要留意的是,固都稅的徵收是針對每年的1月1日時持有房產的人徵收,即使房產賣家在年內進行出售,仍會對賣家課稅該年度的固定資產稅全額。由於對賣方來說不太公平,所以一般情况下,買方會承擔交付不動產以後的費用。

固定資產稅的稅額=「房地產的課稅標準額×1.4%」

固定資產稅的課稅標準額同樣是根據固定資産課税台帳上所記載的固定資産税評價額。 每年4~6月會發送通知書告知繳納金額。

固定資產稅的減輕措施

根據住宅用地的面積,固定資產稅的稅額會有所調整。

- 每戶住戶200㎡以下的部分(小規模住宅用地) – 課稅標準額減輕至1/6

- 每戶住戶超過200㎡的部分(一般住宅用地)- 課稅標準額減輕至1/3

都市計畫稅的稅額

都市計畫稅是為了當地進行城市規劃事業,或土地區劃整理事業所需的費用而徵收,各市町村有不同稅率,而上限是0.3%。

都市計畫稅的減輕措施

就和固定資產稅一樣,都市計畫稅也會根據住宅用地的面積而調整稅額。

- 每戶住戶200㎡以下的部分(小規模住宅用地) – 課稅標準額減輕至1/3

- 每戶住戶超過200㎡的部分(一般住宅用地)- 課稅標準額減輕至2/3

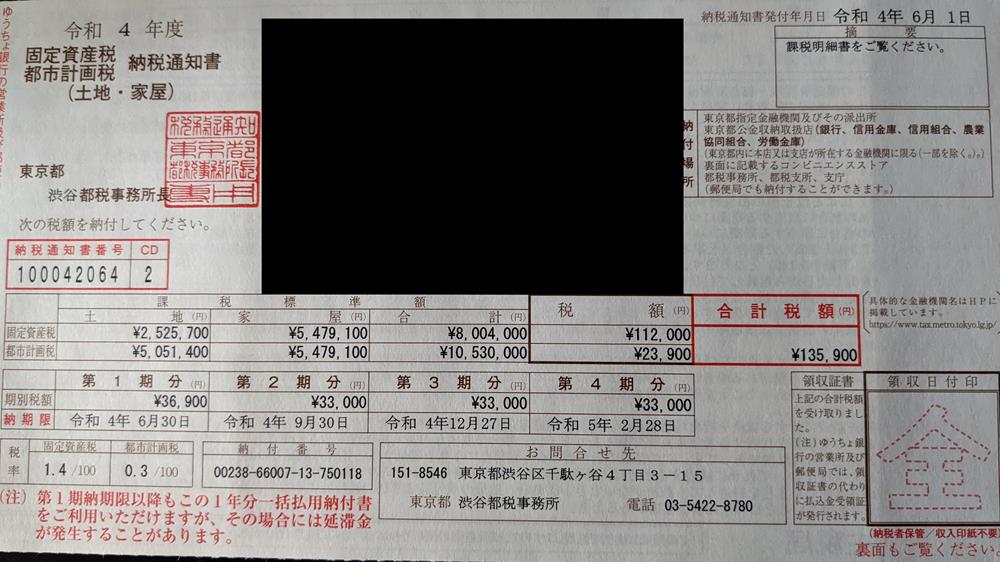

所以固定資產稅+都市計畫稅一年大概要繳多少錢呢?雖然依照上面所述,會因為課稅標準額及有無適用輕減措施而不同,但以筆者的經驗來說,可以概抓固都稅一年的金額為房價的0.15%-0.3%之間。

例如下圖為實際的納稅通知書。一年的固定資產稅+都市計畫稅的合計金額為135,900日幣,而此物件的市值約8000萬日幣,因此每年的固都稅約為房價的0.17%。是不是比你想像中的要低呢?

5. 所得稅・住民稅

許多人會問,我不是日本人而且也不住在日本,是不是就不需要繳納日本的所得稅了呢?很不幸地,如果你在日本投資不動產而有收入的話,仍然需要繳交所得稅的稅金。

但因為不動產的所得稅是與其他收入一起計算總課稅所得,而不住在日本的人通常除了不動產之外,在日本沒有其他收入,再加上有一定金額的基礎扣除額(大部分人為103萬日幣)以及可認列的費用(例如折舊),因此一般狀況下會被課到的所得稅金額相當低。

而住民稅則是針對每年1月1日當天在日本擁有居所者課徵(換句話說,不住在日本的外國人就不需要)

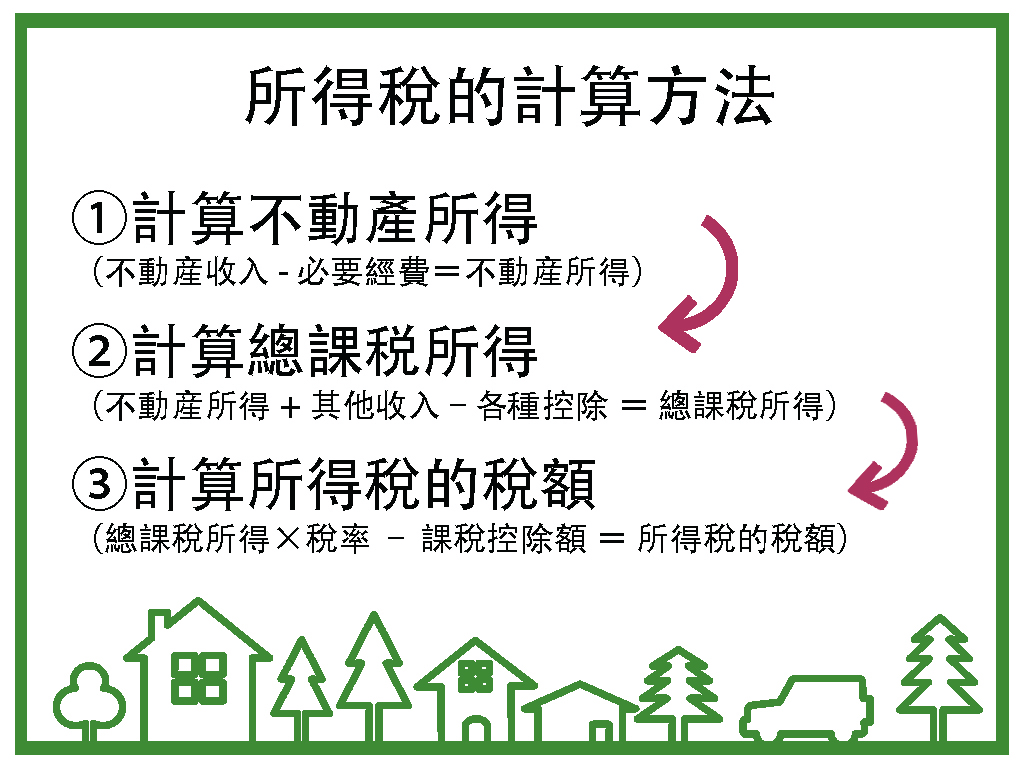

所得稅及住民稅的課徵方式如下:

所得稅的稅額=「總課稅所得×稅率 – 課稅控除額」

首先來計算課稅所得,總課稅所得是指所有需要課稅的收入,包括不動產、薪水、利息等等。

而不動產的收入需要從收入中扣除經費,所以多計算經費的話,可以相對減少所得稅。例如把折舊計入經費中,雖然沒有實際支出,但通過會計上的赤字,可以大幅減少課稅收入。另外,押金中需要返還給住客的部分並不包含在收入中,可不用計算在內。

把在日本所有的收入加起來後,可按以下的表格來計算。

| 總課稅所得金額 | 稅率 | 控除額 | 住民稅 |

| 195萬日幣以下 | 5% | 0日幣 | 10% |

| 195~330萬日幣 | 10% | 97,500日幣 | 10% |

| 330~695萬日幣 | 20% | 427,500日幣 | 10% |

| 695~900萬日幣 | 23% | 636,000日幣 | 10% |

| 900~1,800萬日幣 | 33% | 1,536,000日幣 | 10% |

| 1800~4,000萬日幣 | 40% | 2,796,000日幣 | 10% |

| 4,000萬日幣以上 | 45% | 4,796,000日幣 | 10% |

所得稅例子)700萬日幣(總課稅所得) x 23% – 636,000日幣 =974,000日幣

住民稅例子)700萬日幣(總課稅所得) x 10% =700,000日幣

住民稅的稅額

住民稅是不管總課稅所得金額,一律徵收10%的稅率,而且沒有減輕措施。但如同上面所提到的,不住在日本的外國人就不需要繳納住民稅。

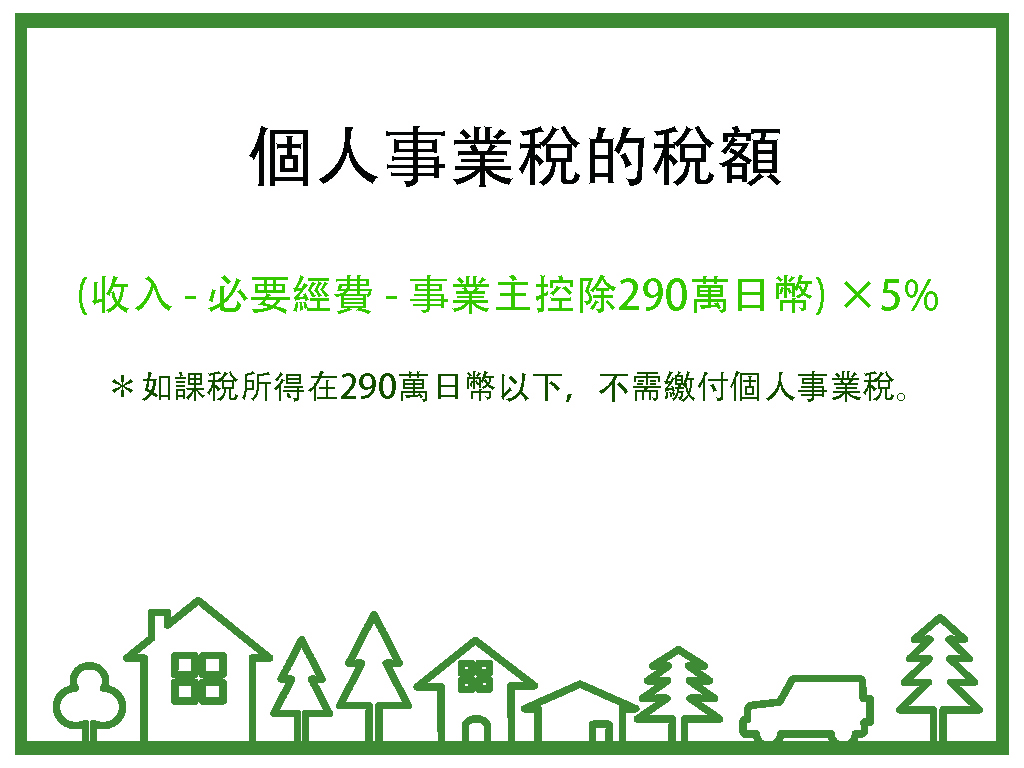

6. 個人事業稅

如果房租收入有一定規模以上,則可能被日本政府認定為營利事業,而被額外課徵個人事業稅。被認定為營利事業的標準,各縣市的規定皆不同,但基本上都是以所持有的物件數量來判斷。一般來說持有物件在十間以上才會被認定為營利事業而必須繳納個人事業稅。

個人事業稅的稅額=「收入 − 必要經費− 事業主控除290萬日幣)×5%」

因為有扣除額290萬日幣,因此如果課稅所得在290萬日幣以下的話,便不需要繳付個人事業稅。當然如果沒有被認定為營利事業,即使課稅所得在290萬日幣以上,也不必繳納個人事業稅。

7. 消費稅

即使進行經營公寓出租,其實並非一定有義務繳納消費稅。大致來說,若前年的課稅銷售額超過1,000萬日幣,便會成為課稅經營者,有義務向日本政府繳納消費稅。

而且,房租收入等並不包含在課稅銷售額中!事實上,以下的交易都不會計入課稅銷售額。

- 家賃(居住用)

- 禮金

- 土地買賣

- 包含在房租中的公共費用

而以下的交易會計入課稅銷售額。

- 房租(店鋪等居住用以外的東西)

- 停車場(住宅附帶的停車場會不徵稅)

- 建築物的買賣

- 不包含房租的公共費用

因此,若非進行經營店鋪、停車場出租或建築物買賣等,並達到課稅銷售額超過1,000萬日幣,就不需要繳交消費稅。

日本房地產投資的相關稅金–出售時

有些人投資日本不動產時除了穩定收租之外,也希望能透過賣出再賺到價差。 而在出售房地產的過程中所獲得的轉讓所得,會被徵收所得稅及住民稅,兩者通常合稱為『讓渡所得稅』

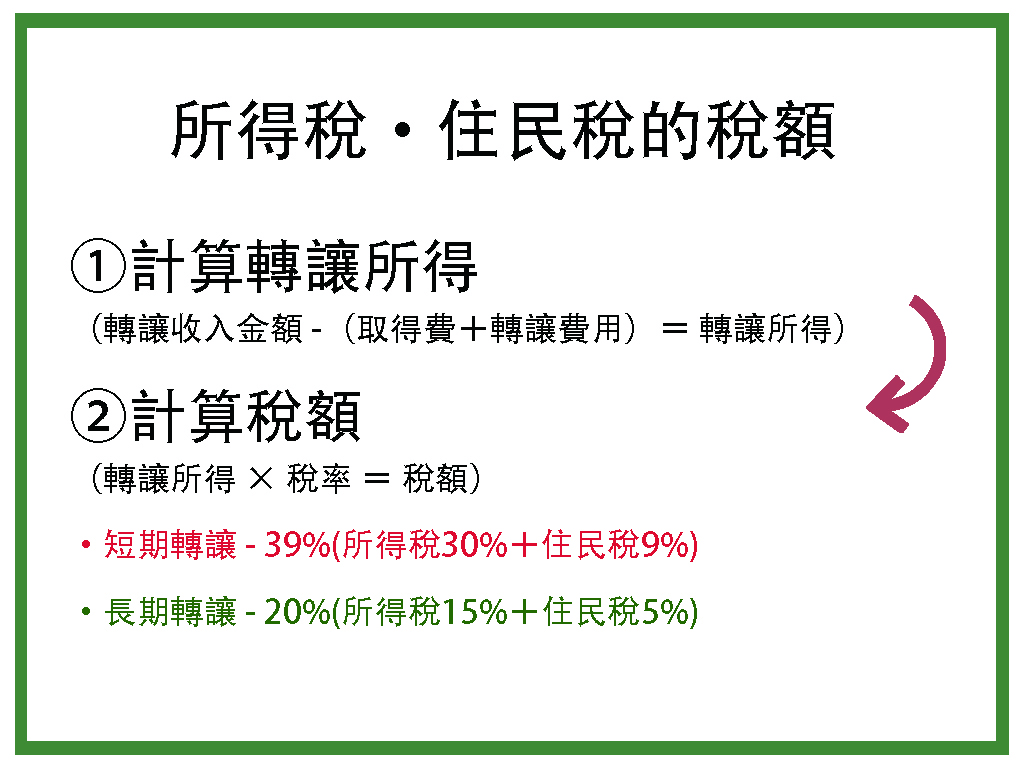

8. 所得稅・住民稅

上面曾介紹過所得稅及住民稅,但與管理運營房地產時不同,出售時的轉讓所得(資本利得)是採取分離課稅,也就是不會與薪資收入合併計算所得。 另外,長期持有與短期持有所帶來的稅率差異相當大,因此若將來有計畫賣出投資的不動產,則必須事前瞭解法規以進行規劃。

所得稅・住民稅的稅額=「轉讓所得 × 稅率」

首先需要計算出售時所產生的轉讓所得,把轉讓收入的金額(也就是房子的賣價)減去購買土地建築物的取得價格, 以及仲介手續費和印花稅票等轉讓費用。 另外,需要注意由於折舊,取得費會比當初購買的金額要低。

- 轉讓所得=轉讓收入金額-(取得費+轉讓費用)

轉讓收入金額: 即不動產的賣出價格

取得費: 即不動產購入時的價格。要留意的是,取得費必須將建物的折舊計算在內。

舉例來說,若房產購入時總價5000萬,其中土地價值1500萬,建物價值3500萬。若持有10年建物折舊了300萬(土地不會折舊),則取得費為1500萬+(3500萬-300萬)=4,700萬,而非原始的5000萬。

至於折舊費用要如何計算將另外闢文討論,大家在這裡只要知道折舊費用也會影響到讓渡所得的計算即可。

轉讓費用: 即賣出過程中所產生的仲介費、印花稅等費用

接下來,再把轉讓所得 × 稅率便可計算出所得稅的稅額。而稅率如下:

- 短期轉讓(持有期間5年以下) :39%(所得稅30%+住民稅9%)

- 長期轉讓(持有期間5年以上) :20%(所得稅15%+住民稅5%)

另外要注意的是,若屋主沒有長住日本則不需繳納住民稅,換句話說只需要繳納所得稅的部分即可(短期轉讓30%,長期轉讓15%)

總結

認識了投資房地產時會面對的8種稅金,大家覺得如何呢?事先理解稅金在什麼時候課稅、稅額如何計算、如何減少等知識,可以幫助你在投資時不會吃虧,更容易取得成功。

窩日本成立日本不動產/移民的LINE討論社群了!已經超過一千人參加,快來加入討論的行列吧!有甚麼疑問可以在上面自由發問喔(LINE社群可匿名參加)

如果你有問題不方便在群裡問,也歡迎來信 a.huang@wow-japan.com 讓我解答你的疑惑~

延伸閱讀:

⇒⇒ 日本買房經驗分享–11大基本必知重點及易忽略陷阱~怎麼查詢是不是凶宅?地盤穩不穩固?

⇒⇒ 我想移民日本有哪些方法?審查條件是?有辦法最快一年就能拿到永住權(綠卡)!?

⇒⇒ 日本不動產值得投資嗎?15項日本買房優缺點完整分析給你看

⇒⇒ 東京的高級住宅區在哪裡?有錢人和大明星都住在哪些地方呢?